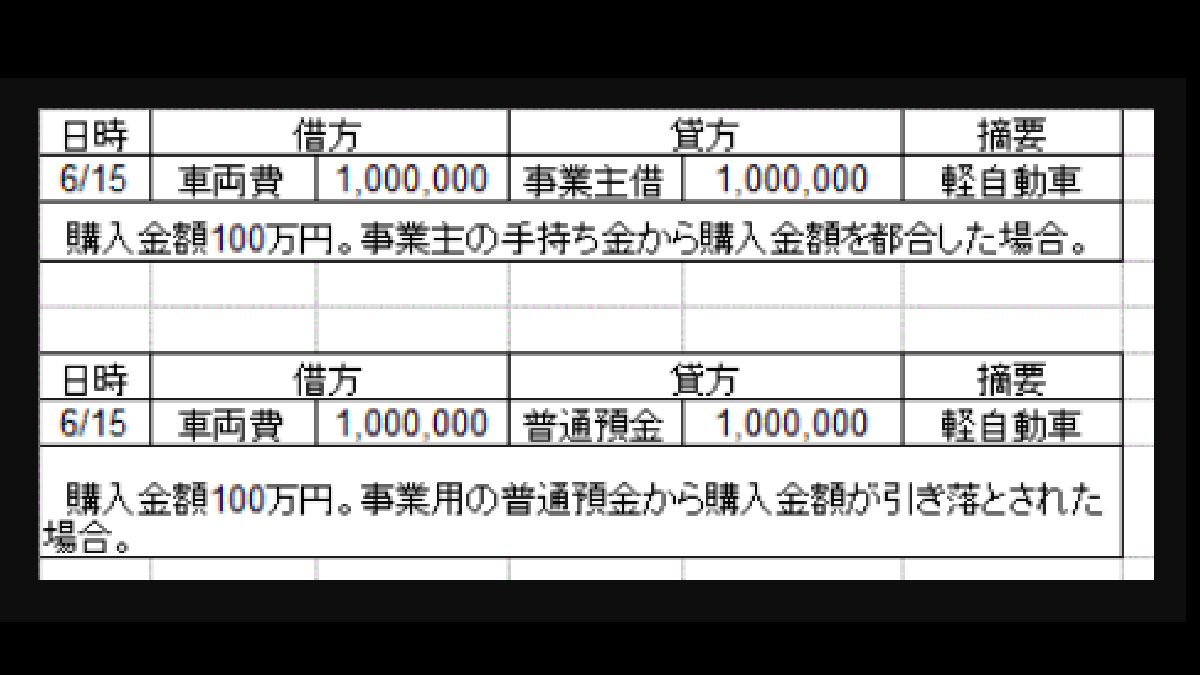

購入した車が完全に事業用の場合の仕訳

車が完全に事業用なら、購入金額すべてが事業用。 「借方」は『車両費:100万円』。 「貸方」は『お金の出どころ:100万円』。車を個人でも使う場合の仕訳

事業用以外に個人で購入した自動車を利用する場合は、「事業用の割合」と「個人利用の割合」を仕訳しないといけない。 例えば、「事業用に40%」、「個人用の利用で60%」の場合で、自動車価格が100万円だとする。 「購入金額を事業用の割合で計上する」方法と「購入費を100%をそのまま資産として計上する方法」とある。購入金額を事業用の割合で計上する場合

自動車の購入金額が事業用の普通預金から引き落とされた場合は、「借方」『事業主貸:100万円』、「貸方」『普通預金:100万円』でいったん仕訳ける。 さらに「借方」『車両費40万円』、「貸方」『事業主借:40万円』と仕訳ける。

[一部事業用-自動車購入-仕訳]

減価償却の計算の「取得価格」は40万円、事業割合は100%。

「借方」『減価償却費:本年度分の償却費』、「貸方」『車両費:本年度分の償却費』

こちらの方法のほうが、購入初年度は面倒だが、その後は楽。

ただし、同じ「車両費」になる資産が複数あると、面倒かもしれない。

購入費をそのまま資産として計上する方法も

購入費100万円をそのまま資産として計上するという手もある。 この場合「借方」『事業主貸:100万円』、「貸方」『普通預金:100万円』

「借方」を『車両費:100万円』、「借方」『普通預金:100万円』

として計上する。

貸借対照表の期首には「車両費」として100万円が計上される。

費用の仕訳として

「借方」『減価償却費:本年度分の償却費』、「貸方」『車両費:本年度分の償却費』

「借方」『事業主貸:本年度分の償却費-本年度分の必要経費算入額』、「貸方」『減価償却費:本年度分の償却費-本年度分の必要経費算入額』

貸借対照表の期末には、本年度分の減価償却費が差し引かれた数字(未償却残高)が入る。

こちらは、初年度の仕訳が楽。

償却方法は取得金額による

- 減価償却資産:取得価格10万円以上

- 一括償却資産:取得価格10万円以上20万円未満

- 少額減価償却資産:青色申告でかつ10万円以上30万円未満で少額減価償却資産の合計が300万円未満。

- 「取得価格」は自動車購入額

- 個人事業主の場合、「償却方法」は『定額』。

- 軽自動車の耐用年数は新車で4年。

- 「本年度の償却期間」は使い始めてからの月数。

- 「事業専用割合」。

コメント