忘れていた原価償却資産を今年の確定申告で計上する場合の考え方

基本的には以前の償却分は、すでに減価償却されたものとみなす。

という考え方をする。

要は

過去の減価償却はすでに終わっている。なので、その年に減価償却できる分はその資産の減価償却費1年分。

実際の減価償却資産の例

例)平成2年12月に200万円で収得した鉄骨造の倉庫を原価償却資産として計上し忘れていたが平成23年度から原価償却資産として計上する場合。 この場合の耐用年数は38年、償却の方法は『旧定額法』となる。 購入の基準額は『収得金額×0.9』、償却率は0.027。 と言うわけで、実際の計算は↓ 1、平成2年分の償却は、『収得金額×0.9×0.027×1/12』。 2、平成3年から22年分は、『収得金額×0.9×0.027×12/12×20年』。 3、平成23年分の未償還金額(22年の償還残高)は、『収得金額×0.9』-『収得金額×0.9×0.027×1/12』-『収得金額×0.9×0.027×12/12×20年』。 *平成19年4月以降に購入・収得したものについては、『購入額』=『償却の基準価格』となる。過去の年の分も減価償却したい

「以前の償却分は、すでに減価償却されたものとみなす」。 なので、このまま過去年度分についてはそのままでもOKだが、損をしているのは確か。 「過去の年分も減価償却したい」 というような場合はどうする? 過去5年分なら、さかのぼって減価償却したい資産を計上できる。過去の減価償却分は「更正の請求」で

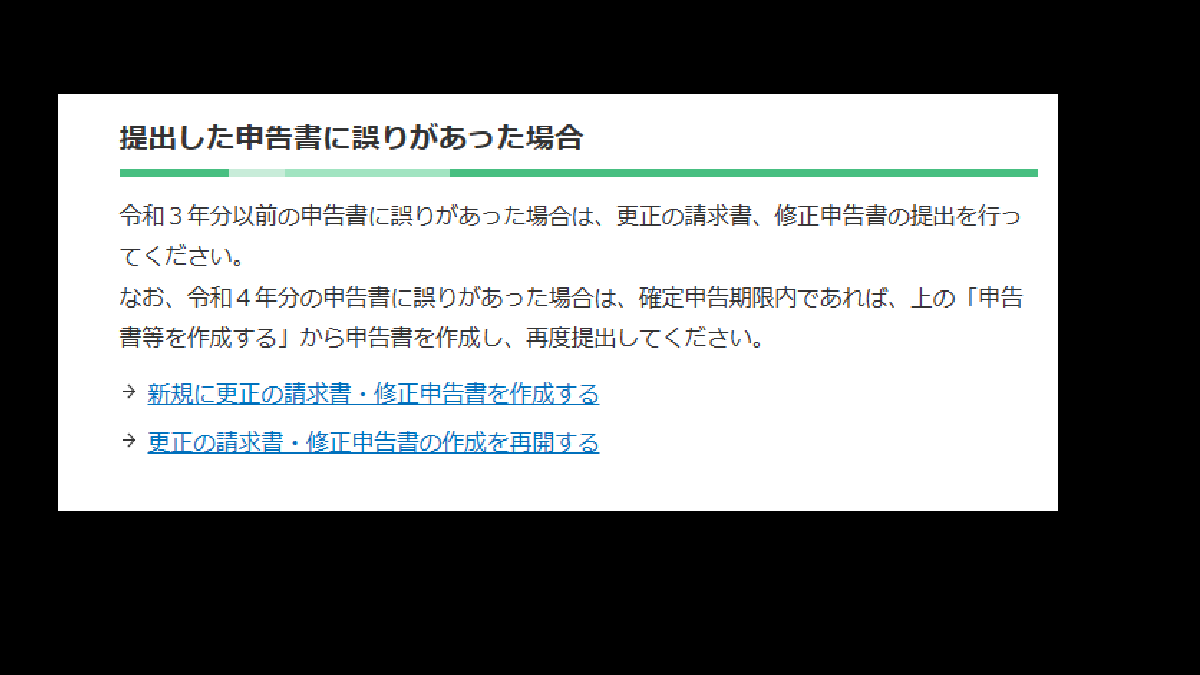

計上していない過去の年度分の減価償却を計上したい場合、以前の確定申告を訂正する。 この過去の年度分の確定申告の内容を修正して申告する行為を更正の請求と言うのを行う。 更正の請求の期限は5年間。 なので、過去5年分ならば、更正の請求を知れば、忘れていた減価償却費も計上できる。 更正の請求をすることで5年分の税金が還付金として還って来る可能性のある人もいるかもしれない。 手間を惜しまないのなら、やってみる価値はある。 ちなみに、確定申告書等作成コーナーを利用すると、税務署まで行って難しい計算をしなくても割と簡単に更正の請求の書類を作ることができる。 確定申告書等作成コーナーの更正の請求の作成リンクは、トップページをスクロールした下の方にある。【確定申告書等作成コーナー】-作成コーナートップ

減価償却できるはずの資産を忘れていた場合-まとめ

過去の減価償却はすでに終わっている。その年に減価償却できる分はその資産の減価償却費1年分。

過去の年度分の減価償却を計上したい場合はさかのぼって5年分までは「更正の請求」で過去に提出した確定申告書を訂正する。

コメント