投資信託の配当金も場合によっては確定申告すれば配当控除の対象となる。

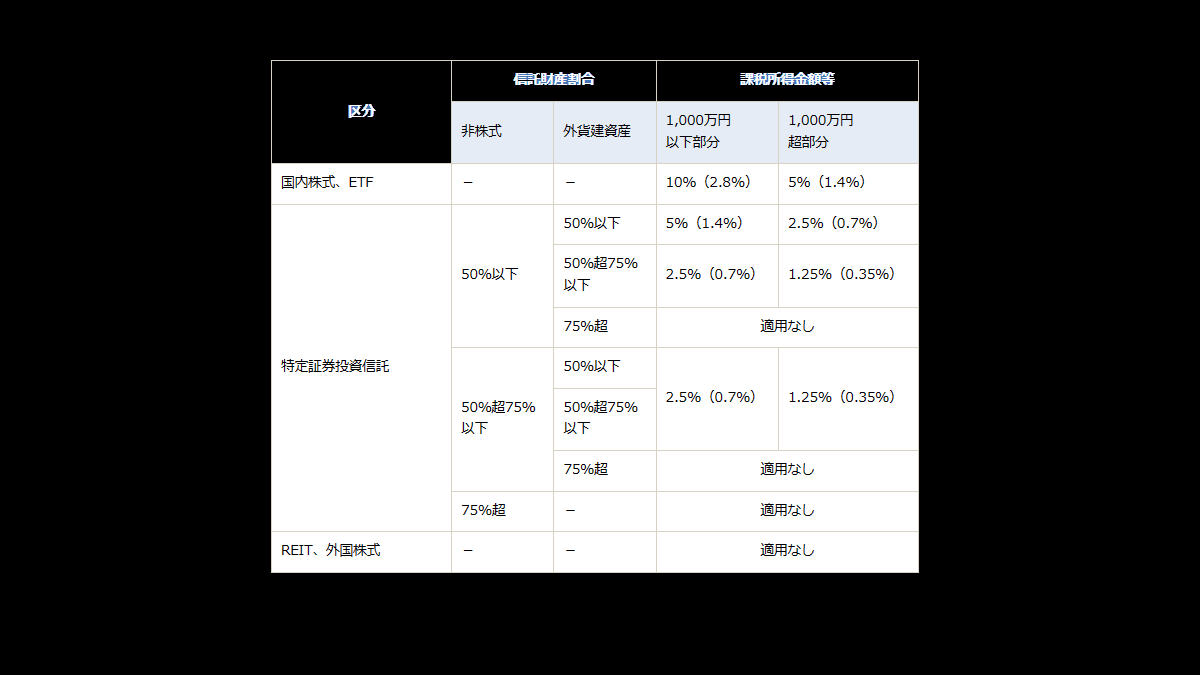

投資信託の配当金が配当控除の対象となるかどうかは、『外貨建て資産割合』と『非株式割合』によって違う。

では、どんな投資信託が配当控除の対象になる?

配当控除について

まずは、配当控除とはどんなものか?

「配当控除」ってどんなもの?

配当控除は

ポイントは「日本国内に本店のある」「国内株式の配当金」「確定申告で総合課税を選択」した場合の控除のこと。

分離課税で、配当を株などの売却損と相殺した場合、配当控除は適応されない。

配当控除の対象は?

配当控除の対象となる配当は

・利益の配当

・剰余金の分配(出資に係るものに限る)

・金銭の分配(投資法人から受ける金銭の分配で、出資等減少分配以外のもの)

・証券投資信託の収益の分配(公社債投資信託および公募公社債等運用投資信託をのぞく)

・特定受益証券発行信託の収益の分配(適格現物分配に係るものをのぞく)

・みなし配当

といったもの。

上場株式の配当だけでなく、投資信託の配当も場合によっては、「配当控除」の対象となる。

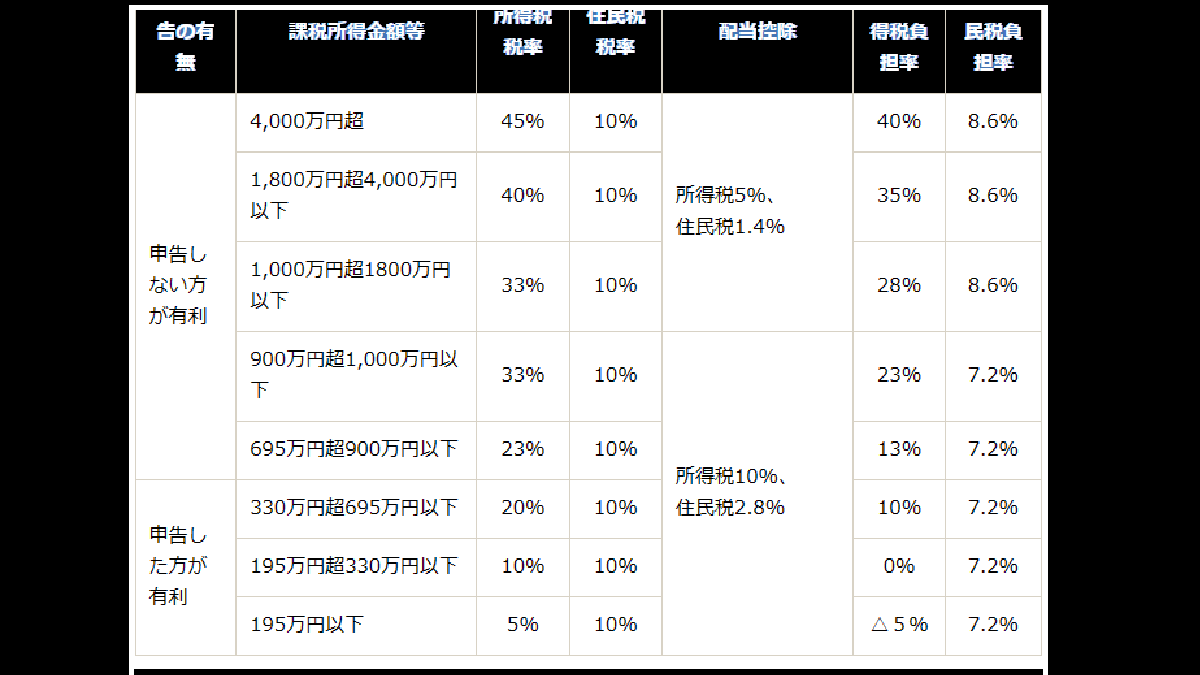

配当控除の控除額と得になるボーダーライン

配当控除の金額は、原則として課税総所得金額等が1,000万円以下の部分は所得税控除10%、住民税控除2.8%。

1,000万円を超える部分は所得税控除5%、住民税控除1.4%。

ただし、所得の多い人は、逆に総合課税なので税率が上がる。

課税総所得金額等が695万円以下の人は、所得税13% ・住民税7.2%となり、確定申告しなかった場合の所得税15.315%、住民税5%。

課税総所得金額等が695万円以下の人は、確定申告して「配当控除」を受けた方が得になる。

株式投資信託収益分配金の配当控除率

どんな投資信託が「配当控除」の対象になるか?というと、

⇒配当控除の該当となる。

⇒配当控除の対象とならない。

『外貨建て資産割合』『非株式割合』は支払い通知書のどこに記載されている?

確定申告の配当控除の欄にある『外貨建て資産割合』『非株式割合』をみる。

『上場株式配当等の支払い通知書』の『備考』欄に『外貨建て資産割合』『非株式割合』の記載があるので、その%をみながら記載する。

ただ、『外貨建て資産割合』『非株式割合』が75%以上の場合は、%が記載されていない。

では、どんな風に記載されているか?

『外貨建て資産割合』『非株式割合』75%以上の場合の『上場株式配当等の支払い通知書』の『備考』欄記載

⇒『外貨建て資産割合』 制限なし

⇒『非株式割合』 約款指定なし

というわけで、証券会社から送られてくる『上場株式配当等の支払い通知書』の『備考』欄で、『外貨建て資産割合』に「制限なし」、『非株式割合』に「約款指定なし」、とかかれていたら、残念ながら配当控除は受けられません。

対象となる配当を受け取っている人は、配当控除を受けたほうが得になるケースがあるので、忘れずに配当控除を受けてね。

コメント