確定申告書等作成コーナーの「財産債務調書、住民税等入力」の項目は ちょっとわかりにくい。

「財産債務調書、住民税等入力」という項目、確か昨年までは「住民税等入力」という項目だったように思う。

「財産債務調書」っていったい何?

それに、「損益通算の特例適用前の不動産所得」って何だっけ?

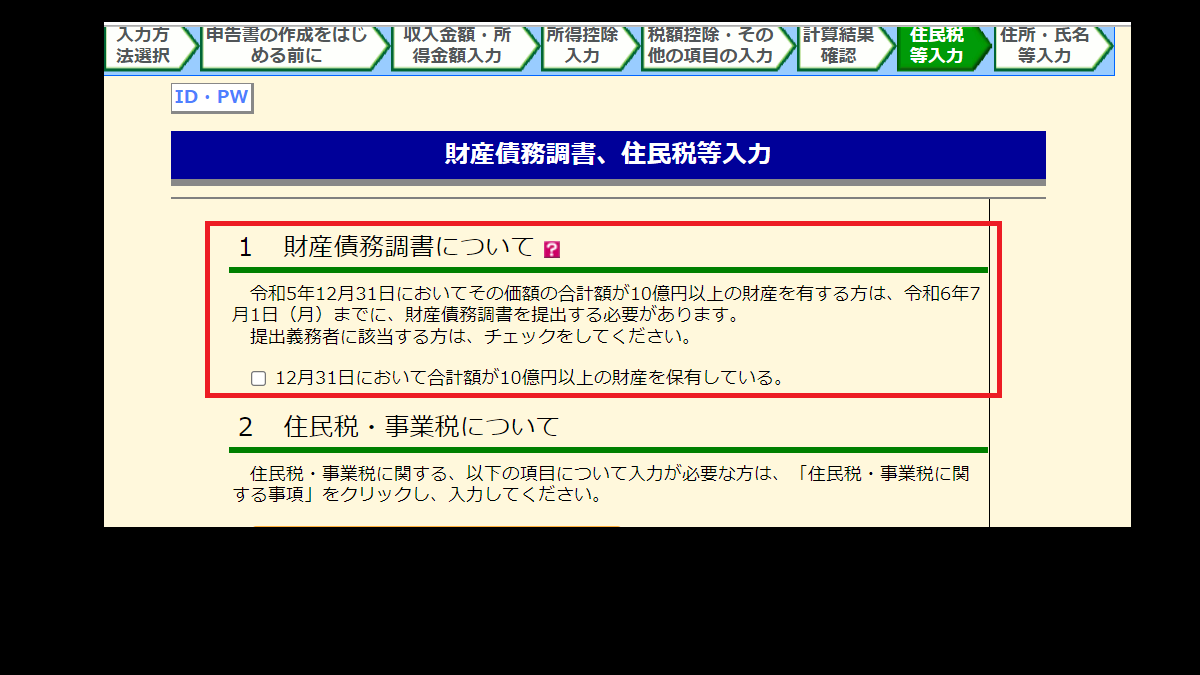

「財産債務調書について」

確定申告書等作成コーナーでの記載を見ると

令和5年12月31日においてその価額の合計額が10億円以上の財産を有する方は、令和6年7月1日(月)までに、財産債務調書を提出する必要があります。

提出義務者に該当する方は、チェックをしてください。

とある。

さすがに、10億円以上の財産はないので、チェックの必要性はないと思う。

ちなみに、国税庁のホームページの記載が分かりにくいので、わかりやすく説明したページはないのかと思って調べてみた。

財産債務調書とは、一定の所得金額および財産価額に達している人が、確定申告書とは別に提出しなければならない法定調書です。

提出対象者は次のような条件をすべて満たした方々が該当します。

・確定申告書の提出が必要な人または所得税の還付申告書が提出できる人

・所得金額の合計額が2,000万円を超える人(ただし、退職所得を除く)

・年の12月31日で財産価額が合計3億円以上、または国外転出特例財産価額が合計1億円以上の人

・年の12月31日に、その価額の合計額が10億円以上の財産を有する居住者(2023年度から適用)

・たとえ1年間の所得金額が2,000万円を超えていても、国内の財産が3億円未満で海外の国外転出特例対象財産(例:株式・投資信託等の有価証券、デリバティブ取引等)が1億円未満ならば、調書の提出は不要です。

だって。

こちらもさすがに当てはまらないので…。

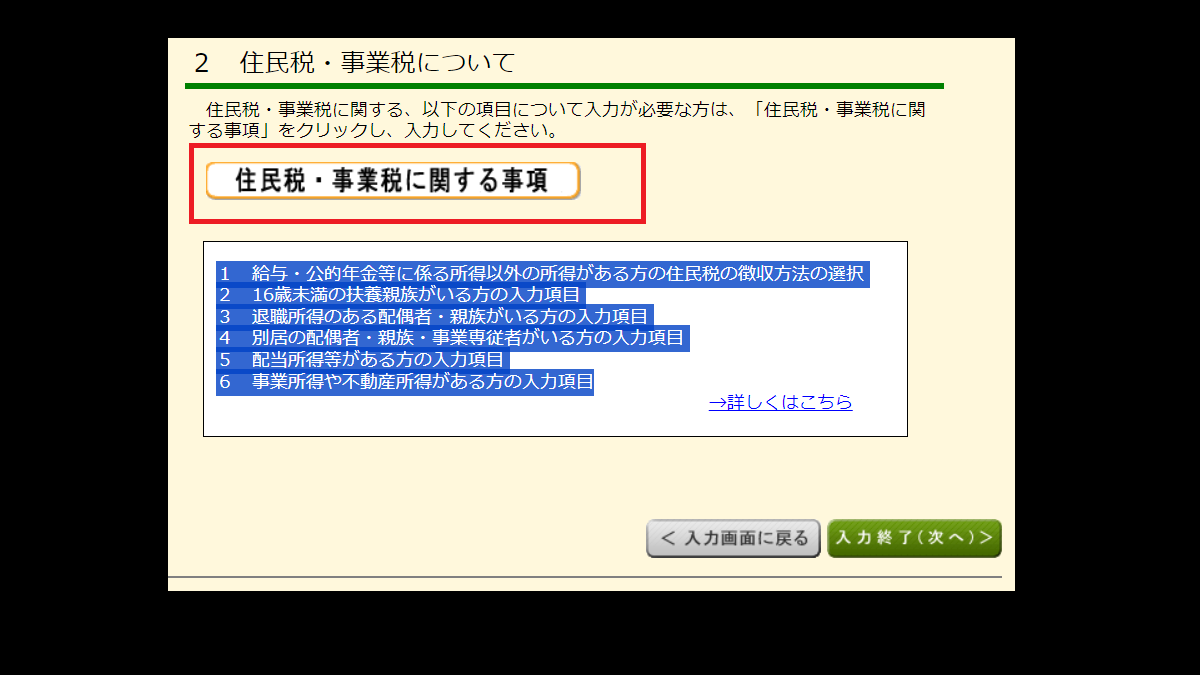

「住民税・事業税について」

「住民税・事業税について」の項目は

1 給与・公的年金等に係る所得以外の所得がある方の住民税の徴収方法の選択

2 16歳未満の扶養親族がいる方の入力項目

3 退職所得のある配偶者・親族がいる方の入力項目

4 別居の配偶者・親族・事業専従者がいる方の入力項目

5 配当所得等がある方の入力項目

6 事業所得や不動産所得がある方の入力項目

ということなので、入力の必要がある。

1.〔住民税・事業税についての事項〕を押す。

2.それぞれの項目を入力していく。

少し、わかりにくい項目だけ書き出してみた。

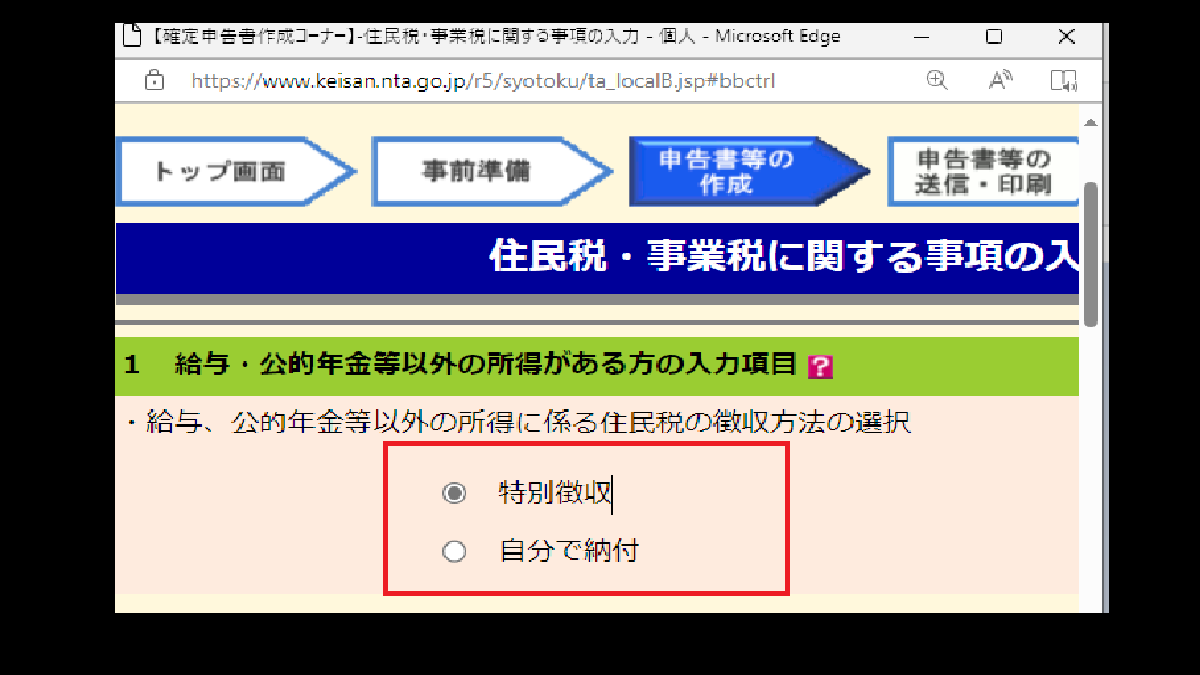

「住民税の徴収方法の選択」

2-1)「住民税の徴収方法の選択」は住民税の聴取方法を特別徴収(給与等からの天引き)にするか、普通徴収(自分で税金を納める)にするかを選択する項目。

通常はサラリーマンは特別徴収(給与からの天引き)だが、給与年金部分以外の住民税を普通徴収で納めることもできる。

確定申告書等作成コーナーでは、普通徴収が「自分で納付」という言葉になっている。

損益通算の特例適用前の不動産所得

損益通算の特例適用前の不動産所得とは、土地等を取得するために要した負債の利子の額があるときに、その負債の利子の額を必要経費に算入して算定した金額(所得税における損益通算の特例適用前の不動産所得の金額)を記入します。

ということなので「負債の利子の額を必要経費に算入しているか」どうかがポイント。

こちらも借入金がないので、関係ない。

借入金がある場合は、入力の必要性あり。

コメント