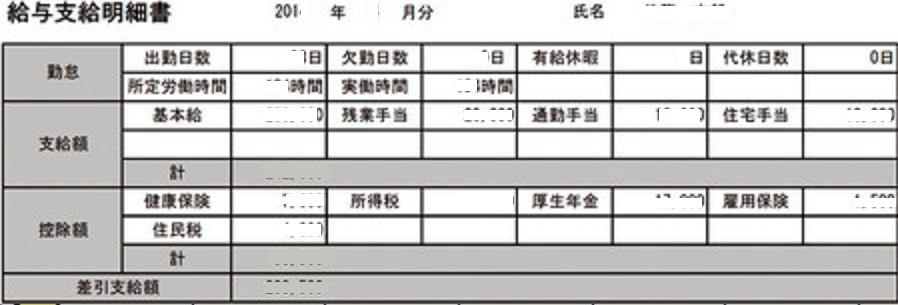

さて、給与明細をじっと見ていただこう。

↓これが給与明細(給与支払い明細)

普段何気なくもらっている給与明細(給与支払い明細)中で非課税になる項目はどれかな?

給与明細(給与支払い明細)の中で非課税になる項目

給与の中で、税金がかからない-非課税になるものは以下

- 社会保険料(健康保険・厚生年金・厚生年金基金・雇用保険の保険料)

- 所得税・住民税。

- 通勤手当。

- 民間の保険の保険料の一部分。

- 出張などの旅費、宿泊費。

- 宿日直料の一部。

宿日直料は、1回の宿日直につき支給される金額のうち、4千円までの部分の金額については、非課税。 - 結婚祝金や見舞金など

結婚や出産等のお祝い金やお見舞金は、社会通念上相当と認められる金額については非課税。 - 災害補償金等

労働基準法などによる療養給付費用や障害補償金は、非課税。 - 死亡退職金

死亡した者に対して、その死亡後に支給される退職金。

相続又は遺贈により取得したものとみなされ、相続税の課税価額に算入された退職手当等については、非課税とされる。 - 学資金

使用者が、使用人に対して支給する学校の修学費用については、原則として非課税とされる。 - 技術習得費

業務の遂行上直接必要と認められる技術や知識を習得させるための費用については、非課税。

技術習得費用とは、免許や資格の習得費、大学などの聴講費用などをいいう。 - 在外手当

国外勤務者の受ける在外手当てのうち、勤務地での生活水準等の格差を補填するために支給されるものについては、非課税。 - 外国政府等に勤務する者の給与

外国政府等に勤務する特定の者の給与、すなわち外交官などの給与については、非課税。

で、このうちの「通勤手当」だが・・・・。

この通勤手当、無条件で非課税になるわけではない!

通勤手当が非課税になる条件

自転車や自動車等の交通用具を使用している者に支給する通勤手当通勤距離が片道2キロメートル以上。

自転車や自動車、公的な交通機関の使用による通勤→最高10万円まで(距離によって上限あり)

定期などの場合つき10万円までは、通勤手当は非課税になる。

お金の面だけでいえば、「遠くに住んで通勤手当をもらう」というのがお得になるようだ。

コメント

役職手当は非課税ですか?